近日,某券商研究所整理了近期机构关注的十大问题。其中,多只3年持有期产品将集中到期备受市场关注。在部分投资人看来,公募基金在2021年的高峰时期发行了一批三年期产品,且在今年8至12月即将进入开放日常赎回状态。根据Wind数据显示,截止今年8月20日,下半年共有17只基金将解封(A/C类只统计A类)。

数据来源:Wind

按月份来看,8月共有4只基金解封,9月、10月、11月均为3只,12月数量最多,共有5只。

从业绩表现看,“集体亏损”成为上述17只基金运作三年共同交出的成绩单。其中,广发行业严选三年持有A跌幅最狠,成立以来跌幅达56.49%,已然“腰斩”;东方红启兴三年持有A成立以来跌幅达50.63%;嘉实策略视野三年持有期、东方红睿和三年定开A、东方红智选三年持有A成立以来业绩均跌超40%。

其中,博时养老2035三年持有混合发起成立于2021年8月27日,基金经理为王慧。从业绩表现来看,截止今年8月20日,博时养老2035三年持有混合发起成立以来累计回报率为-24.53%,近两年业绩回报为-17.73%,近一年业绩回报为-12.12%,在同类型的基金中排名靠后。

博时养老2035三年持有混合发起阶段涨幅 数据来源:天天基金

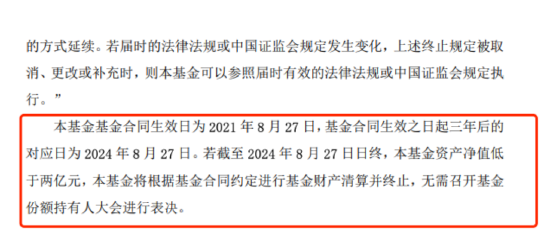

从基金规模来看,截止今年6月30日,博时养老2035三年持有混合发起净资产规模为0.12亿元,较上期减少0.43%。值得一提的是,该基金属于发起式基金。根据监管规定,发起式基金由管理人自掏腰包认购1000万元,持有不少于三年便可以发行,但若3年后基金规模仍低于2亿元,那么将自动清盘。

8月10日,博时养老目标日期2035三年持有FOF发布公告称,若截至8月27日,规模仍低于两亿元,将根据基金合同的约定进行基金财产清算,无需召开基金份额持有人大会审议。以博时养老2035三年持有混合发起目前的净资产规模水平来看,该基金在到期时或将面临清盘的结局。

除此之外,8月17日,博时养老2040五年持有、博时养老2045五年持有、博时养老2050五年持有也发布相似拟清盘公告,这三只基金成均立于2021年8月30日。截至目前,这三只养老目标日期FOF的规模远低于2亿元的清盘“生死线”,也将在今年八月底面临清盘的结局。这也意味着博时基金此前的“一站式养老”产品暂时清零。

基金经理王慧在二季报中表示,在本基金的投资中,二季度保持着相对稳定的风险敞口,在低相关性的多资产、多策略中进行配置,以期充分发挥资产配置控制风险从而获取长期收益的优势,使组合呈现出稳定的风险收益特征。

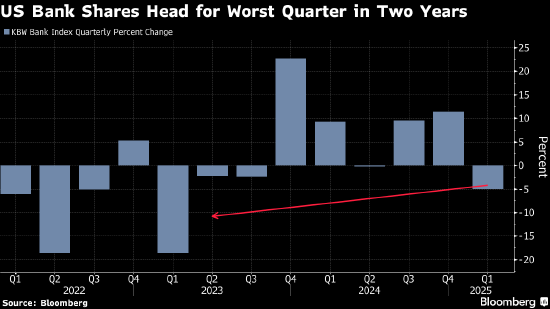

王慧指出,向前展望,国内经济基本面有企稳的迹象,今年出现“快速修复”和“断崖式下行”两个方面风险的概率均较低,预计将延续修复态势。A股市场情绪周期回落至低位,赔率依然较高,下行风险可控,不过近期公布的数据可能带来增长预期下修的压力。预计短期将维持区间震荡,需要静待风险偏好催化剂。

业内人士表示,三年持有期产品的主要特征在于投资者可以在任意时点申购基金,但申购后须持有三年才能赎回。这类产品的出现主要是因为基金公司希望通过持有期这一措施锁定投资者的投资年限,引导投资者长期投资,让投资者体验长期投资的价值,从而获得较好的长期收益。另一方面,三年期限制既有利于帮助投资者避免“追涨杀跌”、在关键时点赎回的风险,又有利于基金经理中长期投资策略的有效执行,从而提高基金持有体验,而三年持有期则暗含了对A股波动周期的预判。

对于投资者来说,所持的三年持有基金如果亏损,开放后是去是留也成为摆在眼前的难题。而对于基金经理而言,在面对市场环境变化的挑战时,基金经理也应当承认和反省自身的不足,提升投资能力,而不是一味地归咎于市场环境因素。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号