全球财经媒体昨夜今晨共同关注的头条新闻主要有:

1、

2、

3、

4、

5、

6、

美联储官员表示,美国监管机构将对银行资本金改革草案进行全面修改,对大型银行的影响料比初步方案减少一半,小型银行可以豁免一大部分措施。

拟议的修订将由负责监管的美联储副主席Michael Barr预览,监管层原本计划将八家最大银行的资本金提高19%,新规计划把该幅度削减一半。花旗、、等银行将被要求将缓冲资本提高9%。

改革后的提议可能会缓解华尔街银行的关键担忧,在美联储和另外两家金融监管机构于2023年7月首次发布资本计划后,华尔街银行展开了激烈游说活动。对资本金改革计划的修订还可能有助于避免与该行业的长期法律斗争。银行业认为最初的方案会损害经济并使美国的银行相对于国际竞争对手和非银行贷款机构处于更弱势地位。

美国民主党总统候选人卡玛拉·哈里斯和共和党对手唐纳德·特朗普将于美东时间周二晚(北京时间周三上午)在费城进行11月投票前的首场、也许是唯一一场面对面辩论。

此次对决兹事体大,有可能让本就充满变数的大选再度横生枝节。交锋尚未开始,交易员就已进入焦虑模式,美元波动指标和美股恐慌风向标纷纷上攻。

待到两人你来我往之时,旁观者还可以通过比特币的实时走势来判断其临场表现给市场留下的初步印象。

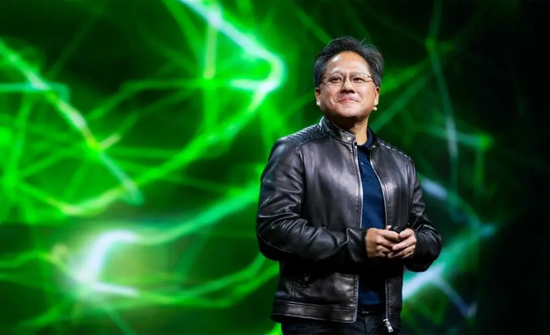

精神紧张的英伟达投资者急盼获得有关该公司Blackwell芯片开发的最新进展,希望能出现催化剂为该股止跌。

这种下一代处理器六个月前推出,但因工程问题而推迟发布。虽然首席执行官黄仁勋上个月试图安抚市场,表示来自该芯片的收入很快就会到来,但一些投资者仍渴望了解详情。这一因素叠加对整体宏观经济的不安情绪,导致该股自财报发布以来下跌了13%。

黄仁勋周三将在旧金山举行的会议上发表讲话,届时有关Blackwell的问题将成为关注重点。他计划于当地时间上午07:20与高盛首席执行官David Solomon交谈。

摩根大通正在引领历史性的优先股赎回潮,因为华尔街银行在势必会大幅缩水的新规到来之前纷纷重新调整资产负债表。

该行计划下月赎回16亿美元优先股,届时其优先股今年将减少四分之一以上。美国银行已赎回数十亿美元的优先股,赎回规模超过了其今年的募集规模,此类证券因此减少了约13%。优先股是次级证券,与欧洲的附加一级资本债券(AT1)类似,计入监管资本。

银行基于对金融危机过后规则调整的预期,耗时数年提高一级资本。如今,他们正在削减用于补充这类资本的证券,因为该制度的最终版本 —— 巴塞尔协议III最终版 —— 将远不及最初的版本那么繁重。对于银行而言,要想减少银行为所募资本而支付的成本,以赎回优先股的方式来减少一级资本是最快方式,而且有可能提高其业绩。

的美国股票衍生品策略负责人表示,她预计标普500指数将在一个月内从峰值至少下跌10%。

“我战术性地看跌未来两个月,” Rebecca Cheong周二在给客户的报告中写道。“即将发布的经济数据稍稍令人失望,就可能引发大规模回撤。”

她建议投资者购买ETF的尾部对冲以防止损失,并将iShares安硕罗素2000 ETF (IWM)、金融精选行业SPDR基金 (XLF US)和iShares安硕iBoxx高收益公司债券ETF (HYG)列为首选。

摩根大通CEO杰米-戴蒙(Jamie Dimon)周二表示,即使最近对通胀正在从高位回落的信心有所增强,但他仍不排除美国经济陷入滞胀的可能性。

戴蒙在纽约布鲁克林的机构投资者委员会(Council of Institutional Investors)秋季会议上说:“我想说,最糟糕的结果是滞胀——也就是经济衰退、通胀上升。顺便说一句,我并不排除发生这种情况的可能性。”

在这位美国最大银行的CEO发表上述言论之际,美国投资者正在将注意力转向增长放缓的迹象。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号